Oldenburgische Landesbank setzt erfolgreiche Entwicklung fort

- Oldenburg | 07. August 2018

Zusammenfassung

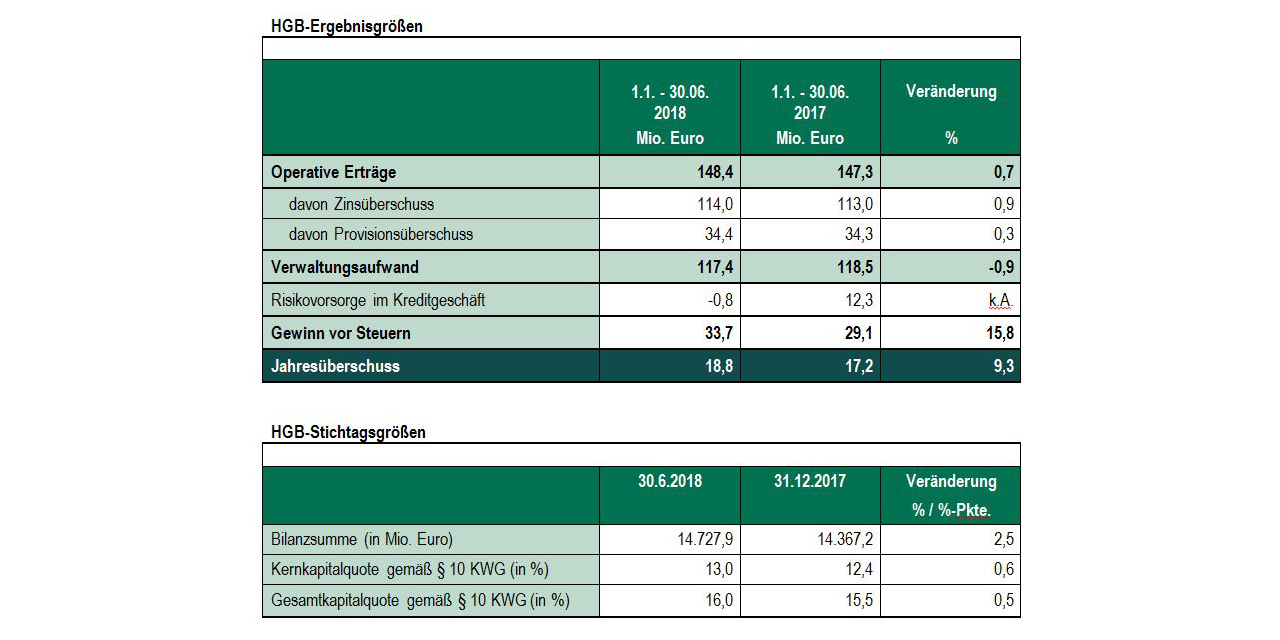

- Plus 16 Prozent Vorsteuergewinn nach erstem Halbjahr 2018

- Anhaltendes Wachstum im Kundengeschäft

Die Oldenburgische Landesbank AG (OLB) hat ihre erfolgreiche Geschäftsentwicklung im ersten Halbjahr 2018 fortgesetzt. Per 30. Juni 2018 konnte der Vorsteuergewinn um rund 16 Prozent auf 33,7 Millionen (Mio.) Euro gesteigert werden (Vorjahr: 29,1 Mio. Euro). „Unser Zukunftsprogramm ‚OLB 2019‘ hat im Kundengeschäft und bei den Aufwendungen viele positive Impulse gesetzt“, sagt Patrick Tessmann, Vorstandsvorsitzender der OLB, „so sind wir in einem für Banken nicht leichten Marktumfeld kontinuierlich auf Wachstumskurs.“

Mit dem strategischen Zukunftsprogramm „OLB 2019“ hat die Bank ihre Beratungskompetenz weiter ausgebaut und parallel ihr Angebot an modernen Onlineservices erweitert. Ganzheitliche Beratungsformate wie der OLB-Finanzplan und schnelle digitale Anwendungen wie die OLB-Banking-App schaffen bedarfsgerecht überzeugende Kundenerlebnisse. Für ihre hohen Standards bei der Datensicherheit und Kundenorientierung ist die OLB jüngst in einer bundesweiten Analyse von unabhängiger Stelle als „Sicherste Online-Bank“ mit dem Maximalwert von fünf Sternen ausgezeichnet worden. Durch die Digitalisierung entstehen ebenso mehr Freiräume für die persönliche Beratung wie durch den telefonischen Kundenservice. Dieser steht den durchschnittlich 3.000 Anrufern pro Tag mit einem breiten Leistungsspektrum rund um den Kundenservice zur Verfügung. Speziell im Wertpapiergeschäft nutzen Kunden darüber hinaus die Möglichkeit, sich per Video durch Experten aus Oldenburg beraten zu lassen.

Der OLB ist es gelungen, das Kundengeschäft weiter auszubauen und trotz des niedrigen Marktzinsniveaus die operativen Erträge leicht zu verbessern. Der Zinsüberschuss lag mit 114,0 Mio. Euro wieder über Vorjahr (Vorjahr: 113,0 Mio. Euro). Neben den Zinsbeiträgen aus dem weiterhin wachsenden Kreditgeschäft wirkten sich insbesondere verringerte Zinsaufwendungen aus. Der Provisionsüberschuss als zweiter großer Ertragsblock belief sich auf 34,4 Mio. Euro (Vorjahr: 34,3 Mio. Euro). Hier profitierte die OLB maßgeblich von ihrer erneut starken Position im Versicherungs-, Bauspar- und Immobiliengeschäft und einem Zuwachs bei den Ergebnisbeiträgen aus dem Zahlungsverkehr. Im Wertpapiergeschäft hingegen agierte ein Großteil der Kunden trotz des modernen Beratungsangebots der OLB weiterhin eher zurückhaltend.

Der Verwaltungsaufwand wurde wie geplant weiter gesenkt auf 117,4 Mio. Euro (Vorjahr: 118,5 Mio. Euro). Der Personalaufwand ging gegenüber dem ersten Halbjahr 2017 um rund 2,0 Mio. Euro auf 67,8 Mio. Euro zurück. Zum 30. Juni 2018 beschäftigte die Bank insgesamt 59 Mitarbeiter weniger als im Vorjahr, somit waren 1.900 Mitarbeiter in der OLB tätig (30. Juni 2017: 1.959). Die anderen Verwaltungsaufwendungen erhöhten sich um knapp 1,0 Mio. Euro auf 42,2 Mio. Euro. Der leichte Anstieg ist wesentlich auf die im ersten Halbjahr in Höhe von rund 4,5 Mio. Euro geleistete und gegenüber Vorjahr erhöhte gesetzliche Bankenabgabe zurückzuführen.

Dank des aktiven Risikomanagements sowie einer nachhaltig positiven Entwicklung der Konjunktur konnte die OLB im ersten Halbjahr 2018 Auflösungen bei der Risikovorsorge vornehmen, sodass sich ein Saldo der Risikovorsorge in Höhe von -0,8 Mio. Euro ergab (Vorjahr: 12,3 Mio. Euro).

Insgesamt konnte das Betriebsergebnis um 27 Prozent auf 39,1 Mio. Euro gesteigert werden (Vorjahr: 30,7 Mio. Euro).

Das Kundenkreditvolumen wuchs auf hohem Niveau weiter an auf 10,9 Milliarden (Mrd.) Euro (31. Dezember 2017: 10,8 Mrd. Euro). Insgesamt stieg das Kreditneugeschäft gegenüber Vorjahr um acht Prozent auf rund 890 Mio. Euro an. Erneut war die OLB damit ein zuverlässiger und kompetenter Finanzierungspartner sowohl für die regionalen Firmenkunden als auch die Privatkunden. Das Kreditneugeschäft mit mittelständischen Unternehmen entwickelte sich dank der in der Breite komfortablen Liquiditätssituation vieler Unternehmen stabil. Neu abgeschlossene Windfinanzierungen flauten vor dem Hintergrund der veränderten Bedingungen für staatliche Förderungen erwartungsgemäß etwas ab. Dagegen blieb vor allem das Neugeschäft im Bereich privater Baufinanzierungen bei reger Nachfrage mit einem Zuwachs von 43 Prozent ein starker Wachstumstreiber. Auch das Ratenkreditneugeschäft entwickelte sich mit einem Plus von 23 Prozent sehr positiv.

Das Kundeneinlagenvolumen erhöhte sich auf 8,6 Mrd. Euro (31. Dezember 2017: 8,4 Mrd. Euro). Nach wie vor hielt der Trend zu kurzfristig fälligen Einlagen an.

Bei einer deutlich gestiegenen Steuerleistung von 14,9 Mio. Euro (Vorjahr: 11,9 Mio. Euro) ergab sich damit für das erste Halbjahr 2018 ein Überschuss in Höhe von 18,8 Mio. Euro (Vorjahr: 17,2 Mio. Euro).

Die Bilanzsumme der Bank zum 30. Juni 2018 belief sich auf 14,7 Mrd. Euro (31. Dezember 2017: 14,4 Mrd. Euro). Mit einer nochmals gestärkten Kernkapitalquote von 13,0 Prozent (31. Dezember 2017: 12,4 Prozent) und einer Gesamtkapitalquote von 16,0 Prozent (31. Dezember 2017: 15,5 Prozent) ist die OLB weiterhin robust aufgestellt.

Die OLB befindet sich seit dem am 27. Juni 2018 vollzogenen Squeeze-out zu 100 Prozent im Besitz der Bremer Kreditbank AG. Die Börsennotierung der OLB-Aktie ist daraufhin wie angekündigt eingestellt worden.